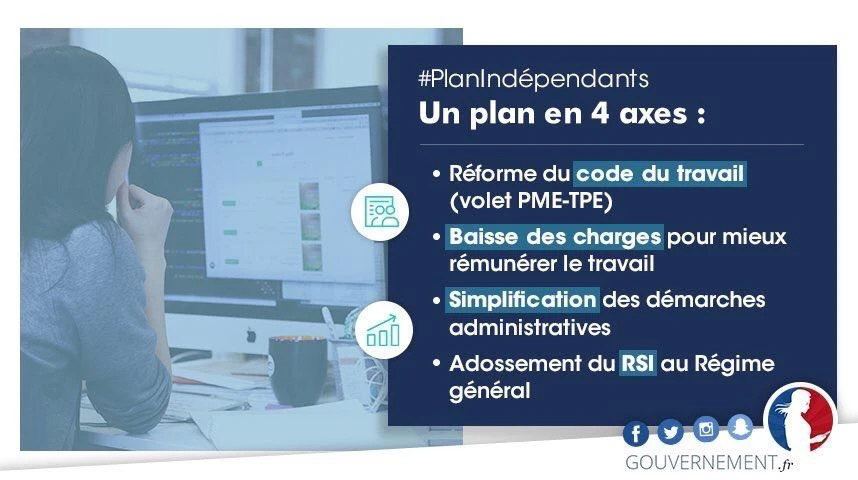

Un plan pour soutenir la création d’entreprise, augmenter le pouvoir d’achat des travailleurs indépendants et renforcer leur protection sociale. le Premier ministre a présenté aujourd’hui à Dijon le programme du Gouvernement en faveur des travailleurs indépendants, qui prévoit en particulier l’intégration du Régime social des indépendants (RSI) dans le régime général de sécurité sociale. Le RSI c’est : 2,8 millions de cotisants, dont 40 % de micro-entrepreneurs ; 4,6 millions de bénéficiaires (avec les ayant-droits) ; 8,6 Mds de prestations versées ; 2 millions de retraités percevant au total 9,2 Mds € de pensions.

A compter du 1er janvier 2018, le RSI sera adossé au régime général, tout en conservant des instances propres afin de garantir la prise en compte des spécificités des artisans, commerçants ou autoentrepreneurs. Ceux-ci verront leur régime social aligné sur celui des bénéficiaires du régime général. Les conséquences de cette réforme, aussi bien pour les bénéficiaires du régime que pour les agents, sont maîtrisées par le gouvernement qui n’annonce ni licenciements ni aucune augmentation de cotisations. Les maîtres mots sont : simplification, efficience et qualité de service.

Mettre fin aux dysfonctionnements du RSI

Les dysfonctionnements récurrents du RSI, résultat de réformes bâclées, la qualité de service, ainsi que la crise de légitimité de cette institution, fortement contestée par les syndicats, rendent impérieuse cette réforme. La Cour des comptes en 2012 a pointé du doigt un non versement de 1,4 milliards d’euros de droits propres sur 2 ans qui a mené à la faillite de nombreuses entreprises. Cette situation n’est plus acceptable en l’état.

L’objectif est désormais :

- D’augmenter le pouvoir d’achat et de rémunérer le travail à sa juste valeur ;

- De soutenir la création d’entreprises ;

- De réorganiser la protection sociale ;

- De simplifier et de responsabiliser la protection sociale.

Augmenter le pouvoir d’achat des indépendants et alléger leurs charges

Pour atteindre ces objectifs, outre l’alignement des régimes de protection sociale, le gouvernement propose de compenser la hausse de la CSG, qui atteindra les indépendants (au même titre que les salariés, les retraités et les fonctionnaires), par une baisse des cotisations familiales de 3 à 6,5% et des cotisations maladie entre 2,15 et 5,25%. Le résultat : 75% des indépendants verraient leur pouvoir d’achat augmenter.

D’autre part, afin de stimuler la création d’entreprises, les travailleurs indépendants devraient être exonérés de cotisations sociales la première année de leur création d’entreprise (dans la limite d’un seuil de revenus de 40.000 euros) à partir du 1er janvier 2019.

« Liberté, responsabilité, souplesse »

Un système plus flexible de paiement des cotisations, unifié d’ici 2020, octroiera une certaine souplesse aux indépendants. Par exemple, un entrepreneur pourra adapter de manière mensuelle, le paiement de ses cotisations en fonction de son chiffre d’affaire.

D’autres chantiers, menés en parallèle de la réforme du RSI, viendront la renforcer et la compléter. La réforme de l’assurance chômage inscrite au calendrier, octroiera des droits aux travailleurs indépendants au même titre que pour les salariés. Pour finir, la refonte de la formation professionnelle et de l’apprentissage sera la clé de voûte de la réforme globale du travail et de la protection sociale, afin de faire en sorte que la France soit plus dynamique et qu’elle prospère.

Pour aller plus loin, détails des mesures pour encourager la création d’entreprise et la simplification des démarches :

Création d’entreprise

- Exonération des cotisations sociales la première année d’activité pour les créateurs et repreneurs d’entreprise, en-deçà de 30 000 € de revenu (soit 90 % des cas environ), puis dégressivité jusqu’à 40 000 €. Cette exonération, qui sera mise en place à compter du 1er janvier 2019, prendra la forme d’un élargissement des conditions d’éligibilité à l’exonération actuellement réservée aux chômeurs créateurs et repreneurs d’entreprise (dispositif ACCRE).

- Exonération dégressive des cotisations sociales pendant 3 ans pour les autoentrepreneurs.

Simplification des démarches

- Unification des déclarations sociale et fiscale. Actuellement, les travailleurs indépendants remplissent chaque année deux déclarations distinctes, mais redondantes, l’une au RSI (pour le calcul de leurs cotisations sociales), l’autre à l’administration fiscale (pour le calcul de leur impôt). Ces deux déclarations seront unifiées à l’horizon 2020.

- Possibilité de demander par anticipation un délai de paiement des cotisations en cas de difficulté. Actuellement, un indépendant peut demander un étalement de sa dette, mais seulement à la date d’échéance du paiement. Dès octobre 2017, il pourra faire cette demande de manière anticipée, et ainsi se prémunir contre le risque de se voir appliquer des pénalités.

- Ouverture progressive du paiement des cotisations par carte bancaire. Actuellement, les cotisations doivent être payées par chèque ou virement. La mesure entrera en vigueur dès 2017 pour les membres des professions libérales, et dès février 2018 pour les cotisants trimestriels.

- Modulation des acomptes de cotisations en temps réel. Actuellement, les indépendants ne faisant qu’une seule déclaration sociale par an, ils ont parfois à faire face à un fort décalage entre leur revenu et le montant de leurs cotisations. A l’avenir, ils auront la possibilité d’ajuster chaque mois ou chaque trimestre le niveau de leurs acomptes de cotisation : ils pourront payer plus dans les mois de forte activité, moins dans les périodes creuses. Ce dispositif sera expérimenté en 2018, et généralisé en 2019 s’il s’avère satisfaisant.

- Relèvement des plafonds de chiffre d’affaire permettant de bénéficier du régime fiscal de la microentreprise. Actuellement, le régime « micro » permet à tout travailleur indépendant réalisant un chiffre d’affaire inférieur à 82 800 € pour la vente de marchandises ou 33 100 € pour les prestations de service de bénéficier de démarches simplifiées pour le paiement des prélèvements sociaux et fiscaux, avec l’application d’un abattement forfaitaire au chiffre d’affaire. Ces plafonds vont être respectivement portés à 170 000 et 70 000 €. Ce relèvement sera effectif en 2018. La franchise de TVA restera inchangée, afin d’éviter toute concurrence déloyale entre les petites entreprises au régime « micro » et celles dépassant ce seuil.